Tuyên truyền

Tín dụng đen núp bóng cho vay ngang hàng

Cho vay ngang hàng có tên tiếng anh là Peer to Peer Lending (viết tắt là P2P Lending) là hình thức cho vay vốn mới, khác với hình thức vay vốn từ ngân hàng hay các tổ chức tín dụng.

Cho vay ngang hàng (P2P Lending) cho phép các cá nhân có thể vay tiền trực tiếp từ các cá nhân khác dựa trên nền tảng cho vay trực tuyến, loại bỏ vai trò trung gian của ngân hàng và các tổ chức tín dụng khỏi quá trình vay vốn

Trong thời điểm một số quốc gia tăng cường quản lý hoạt động cho vay P2P, các công ty nước ngoài - đặc biệt là từ Trung Quốc - đang tìm cách chuyển hướng hoạt động sang Việt Nam.

Tại thị trường trong nước, hoạt động cho vay ngang hàng bắt đầu xuất hiện từ năm 2016 và hiện có khoảng 100 công ty bao gồm cả công ty đã đi vào hoạt động và đang trong giai đoạn thử nghiệm như Tima, Trust Circle, Vay mượn, Lendmo, Wecash, InterLoan...

Xâm nhập vào thị trường Việt Nam

Theo Bộ KHĐT, các nhà đầu tư có nguồn gốc từ Trung Quốc, Nga, Indonesia, Singapore… đang là nhóm chi phối chính thị trường dịch vụ cho vay P2P tại Việt Nam. Nếu cơ quan quản lý không khẩn trương ban hành và triển khai chiến lược hỗ trợ doanh nghiệp trong nước kinh doanh trong lĩnh vực này, doanh nghiệp nước ngoài có thể chi phối hoàn toàn thị phần.

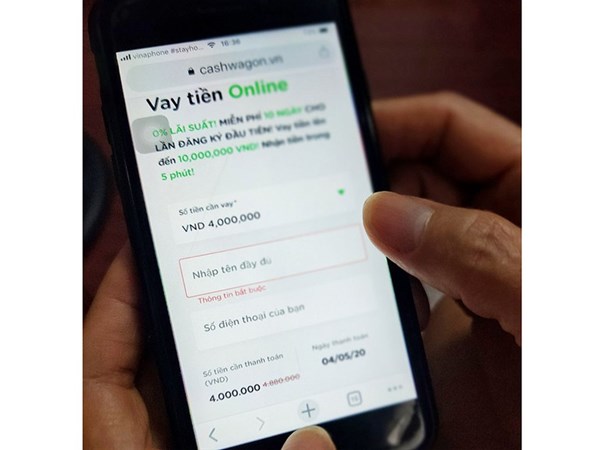

Vay nóng không thể chấp đơn giản trên điện thoạt đang rất phổ biến hiện này

(ảnh minh họa)

Tuy mới xuất hiện ở Việt Nam hơn 4 năm, các công ty cho vay P2P đã có sự tăng trưởng mạnh về số lượng, số khách hàng, số hợp đồng vay vốn kết nối thành công và số phí dịch vụ thu được. Điều này cho thấy các nhà đầu tư nước ngoài rất quan tâm đến thị trường cho vay tiêu dùng ở Việt Nam và nhìn nhận đây là thị trường có tiềm năng cho dịch vụ cho vay P2P phát triển.

Tuy nhiên, một số quốc gia đang tăng cường quản lý hoạt động cho vay này, như Trung Quốc, Singapore, Indonesia... Do đó, các công ty nước ngoài - đặc biệt là nhóm công ty cho vay P2P Trung Quốc - đang tìm cách chuyển hướng hoạt động sang thị trường Việt Nam.

Tại thị trường trong nước, các công ty cho vay P2P chủ yếu đưa ra sản phẩm vay vốn không có tài sản bảo đảm, thời gian vay ngắn, khách hàng phải trả phí và lãi suất đối với các khoản vay. Khách hàng chủ yếu của nhóm công ty này là các cá nhân (vay tín chấp theo lương, giấy tờ tùy thân, giấy đăng ký xe ôtô, sổ đỏ…), các doanh nghiệp nhỏ và vừa (SME).

Bộ KHĐT cho biết vừa qua Ngân hàng Nhà nước mới tổ chức đoàn khảo sát liên bộ để nắm bắt và đánh giá thực trạng hoạt động của một số công ty P2P lending tại Việt Nam, trên cơ sở đó hoàn thiện báo cáo cơ chế thí điểm hoạt động trình Thủ tướng.

“Như vậy, về mặt thể chế quản lý, cho vay P2P trong nước chỉ đang ở giai đoạn chuẩn bị tổ chức thử nghiệm để có cơ sở thực tiễn cho việc xây dựng, hoàn thiện chính sách, luật pháp điều chỉnh hoạt động”, Bộ KHĐT nhấn mạnh.

Cơ quan quản lý hoạt động đầu tư cho rằng hoạt động kinh doanh trong điều kiện chưa có môi trường luật pháp, chính sách rõ ràng, đầy đủ là rất rủi ro. Kể cả khi Nhà nước đã xây dựng, hoàn thiện được chính sách và khuôn khổ pháp lý để quản lý các công ty cho vay P2P thì vẫn còn rủi ro lớn vì môi trường thể chế quản lý có thể không như kỳ vọng của các doanh nghiệp, dẫn đến trường hợp phải dừng hoạt động hoặc phá sản.

Điều này có thể tác động bất lợi đến việc gây dựng lòng tin chiến lược của các nhà đầu tư trong và ngoài nước cũng như các nhà cung cấp nền tảng kết nối đối với thị trường kinh tế chia sẻ ở Việt Nam.

Tín dụng đen núp bóng cho vay ngang hàng

Nhiều công ty cầm đồ, cho vay nặng lãi đang núp bóng cho vay P2P tại Việt Nam

(ảnh minh họa)

Tại dự thảo lần này, Bộ KHĐT đánh giá do khung khổ pháp lý hiện nay chưa có quy định cụ thể đối với cho vay P2P, các công ty trong lĩnh này chủ yếu đăng ký ngành nghề kinh doanh là dịch vụ cầm đồ (ngành nghề kinh doanh có điều kiện), tư vấn tài chính, tư vấn đầu tư, môi giới tài chính cung cấp các dịch vụ kết nối nhà đầu tư và người đi vay vận hành trên nền tảng giao dịch trực tuyến…

Thậm chí, có hiện tượng một số công ty cho vay P2P là kênh phân phối, tìm kiếm khách hàng cho công ty cầm đồ, hoặc công ty cầm đồ hợp tác với công ty công nghệ xây dựng nền tảng giao dịch trực tuyến để tìm kiếm người đi vay và thực hiện cho vay.

Một số đối tượng có thể lợi dụng sự biến dạng của mô hình cho vay P2P để thực hiện hành vi tội phạm, bất hợp pháp (rửa tiền, tín dụng đen, cho vay nặng lãi, cho vay cầm đồ biến tướng, đa cấp…), quảng cáo sai sự thật, hứa hẹn lợi nhuận cao, lãi suất cạnh tranh để lừa đảo, chiếm dụng vốn…

Bên cạnh đó, sự xuất hiện và phát triển nhanh của cho vay P2P đã và đang khiến các cơ quan Nhà nước đối mặt với khó khăn trong công tác quản lý, giám sát để phòng chống nguy cơ rửa tiền, tài trợ khủng bố. Đồng thời, cơ quan quản lý cần kiểm soát các rủi ro liên quan đến an ninh, an toàn, bảo mật thông tin; sử dụng trái phép thông tin cá nhân…

Ngoài các rủi ro này, mỗi chủ thể kinh tế khi tham gia giao dịch cho vay ngang hàng đều có thể gặp rủi ro, bị thiệt hại về kinh tế và ảnh hưởng tiêu cực đến tâm lý, lòng tin đối với thị trường.

Với nhà đầu tư, rủi ro mất tiền có thể xảy ra trong trường hợp người đi vay mất khả năng thanh toán hoặc công ty cung cấp sàn giao dịch cho vay ngang hàng gặp rủi ro hoạt động. Với khách hàng, rủi ro có thể gặp phải là thông tin cá nhân bị tiết lộ khi tham gia vay tiền qua sàn, trong khi việc bảo đảm thông tin cá nhân của thành viên tham gia là vấn đề khó có thể kiểm soát.

Ngoài ra, lĩnh vực này cũng có rủi ro về thuế và ngoại hối cho cơ quan quản lý khi người tham gia giao dịch là người không cư trú tại Việt Nam.

(Tham khảo từ Zing)